Bitget UEX 日报|美联储鹰派维稳利率;特朗普威胁伊朗金银新高后回落;存储板块强势希捷涨超19% (2026年1月29日)

一、热点要闻

美联储动态

美联储维持利率不变,鲍威尔言论偏鹰派美联储将联邦基金利率区间保持在3.5%-3.75%,连续三次降息后首次按兵不动,理事米兰与沃勒投下反对票主张降息25基点。

鲍威尔指出通胀

一、热点要闻

美联储动态

美联储维持利率不变,鲍威尔言论偏鹰派

- 美联储将联邦基金利率区间保持在3.5%-3.75%,连续三次降息后首次按兵不动,理事米兰与沃勒投下反对票主张降息25基点。

- 鲍威尔指出通胀超预期主要源于关税而非需求影响,核心PCE略高于2%,预计今年关税效应见顶后回落。

- 市场影响:决议后3月降息概率降至11.9%,分析师认为美联储焦点转向通胀,短期内降息空间有限,或加剧市场波动并支撑美元反弹。

国际大宗商品

黄金白银创高后大幅回落,黄金一度逼近5600美元

- 受地缘紧张及美元波动影响,现货黄金与白银续创历史新高后急剧下挫,黄金日内高点接近5600美元,白银逼近120美元。

- 特朗普威胁伊朗引发避险情绪升温,但美联储鹰派表态后市场转向,黄金回落约1.64%,白银回落约1.12%。

- 市场影响:短期波动放大,或刺激更多避险资金流入,但若美元企稳反弹,可能抑制贵金属进一步上行空间。

宏观经济政策

美国财长重申强势美元政策,否认干预日元市场

- 贝森特强调美国长期奉行强势美元,不干预外汇市场支撑日元,并表示贸易逆差缩小将提振美元。

- 同时提及政府停摆风险不明朗,特朗普敦促民主党避免;美墨加协定谈判重启,美方避免主动争端。

- 市场影响:此立场缓解美元短期抛售压力,推动美元指数反弹,但地缘不确定性及美联储独立性调查或持续扰动汇率稳定性。

二、市场复盘

大宗商品&外汇表现

- 现货黄金:上涨1.94% 连续多日创高后回调。

- 现货白银:上涨1.16% 高位波动加剧。

- WTI原油:上涨0.65% 美元走弱及库存减少驱动反弹。

- 美元指数:下跌约0.18% 美联储鹰派及关税担忧主导。

加密货币表现

- BTC:下跌约 0.4% 左右, ≈ 89,000 美元 市场短线波动偏弱,价格仍在高位整理,承压 90k 整数关口附近。

- ETH:微跌约 0.5%, ≈ 3,005 美元 相对 BTC 抗跌性略强,但临近 3,000 整数关口存在压力,短线波动受资金流和杠杆影响。

- 加密货币总市值:下跌2.4% 美联储决策及监管不确定性驱动。

- 市场爆仓情况:多头爆仓306M/空头爆仓319M 总爆仓金额625M美元。

美股指数表现

- 道指:上涨0.02% 连续震荡走稳。

- 标普500:下跌0.01% 盘中一度突破7000关口。

- 纳指:上涨0.17% 半导体板块强势拉动。

科技巨头动态

- Apple:跌0.7%,受整体市场波动影响,缺乏新品催化。

- Amazon:跌0.68%,电商需求强劲但物流成本上升拖累。

- Meta:跌0.63%,但盘后财报超预期,广告业务强劲。

- Microsoft:盘后跌超6%,云业务增速放缓及AI支出高企引发担忧。

- Nvidia:上涨1.59%,AI芯片需求持续,受益半导体涨势。

- Tesla:涨0.13%,全年营收首降但Robotaxi扩张提振信心。

- Alphabet(Google):微涨0.44%,搜索业务稳定,AI整合加速。 总体而言,科技巨头涨跌互现,主要受财报季影响,云与AI支出成为核心分化因素。

板块异动观察

存储概念股上涨约8%

- 代表个股:希捷科技,涨超19%;西部数据,涨超10%。

- 驱动因素:AI需求推动内存市场繁荣,三星芯片利润飙升带动板块整体走强。

半导体指数上涨1.73%

- 代表个股:英特尔,涨超11%;德州仪器,涨超9%。

- 驱动因素:费城半导体指数创历史新高,受英伟达合作及内部增持提振。

三、深度个股解读

1. 特斯拉 - 年度营收首次下滑但机器人业务推进

事件概述:特斯拉第四季度营收249亿美元,每股收益50美分,好于预期,但全年营收同比下降3%,为史上首次年度下滑。公司计划扩展Robotaxi至七个美国市场,并推出第三代Optimus机器人;1月16日签署协议投资20亿美元收购xAI优先股。此前Robotaxi及机器人业务稳步发展,背景源于电动车市场竞争加剧及供应链优化。

市场解读:机构观点分歧,高盛认为Robotaxi扩张将驱动长期增长,但摩根士丹利担忧全年营收下滑反映需求疲软,需关注AI整合效果。

投资启示:短期波动或加大,但机器人业务潜力可作为长期布局点,关注Robotaxi落地进度。

2. 微软 - 云业务增速放缓AI支出高企

事件概述:微软2026财年第二季度营收与利润超预期,云业务首次破500亿美元,但Azure收入增速微降,资本开支创纪录引发AI回报担忧,盘后股价跌超6%。背景为AI投资激增,但回报周期不确定,叠加整体云市场竞争激烈。

市场解读:分析师如Wedbush认为AI支出虽高但战略必要,长期利好;巴克莱则警告增速放缓或预示增长瓶颈,需监控竞争格局。

投资启示:短期承压,但AI布局若见效可重振估值,建议观察下季回报率。

3. Meta - 营收指引超预期广告业务强劲

事件概述:第四季度每股收益8.88美元,营收598.9亿美元,均超预期;广告营收达581亿美元,占总营收97%。日活跃用户35.8亿,一季度销售额指引535-565亿美元,高于预估。背景为数字广告回暖及元宇宙投资优化。

市场解读:瑞银视其为广告复苏受益者,指引亮眼提振信心;花旗强调用户增长稳定,但需警惕监管风险。

投资启示:广告主导模式稳固,短期上行动能强,关注隐私法规影响。

4. 英特尔 - CFO增持及英伟达合作提振

事件概述:CFO Zinsner以42.5美元购入近25万美元股票,为2024年来首次内部买入;供应链透露英伟达2028年Feynman平台将部分采用英特尔18A/14A制程,封装占比最高25%。背景为芯片代工竞争及AI需求扩张。

市场解读:摩根大通认为合作增强竞争力,内部增持信号积极;美银警告制程挑战仍存,需验证执行力。

投资启示:合作或打开新增长门,短期可关注技术落地。

5. IBM - 第四季度营收增长强劲

事件概述:营收196.9亿美元同比增长12%,软件收入增长14%,咨询收入增长3.4%;每股运营收益4.52美元,自由现金流增长23%。背景为云与AI服务需求回升,盘后涨超7%。

市场解读:高盛看好软件业务扩张,现金流强劲支撑回购;德银指出咨询增长温和,需观察企业支出趋势。

投资启示:现金流改善利好分红,建议中长期持有。

四、加密货币项目动态

1. Tether每周秘密购入1-2吨黄金,储备达140吨。

2. 富达即将推出美元锚定稳定币FIDD于以太坊。

3. Citrea主网启动,支持比特币挂钩借贷与交易。

4. 白宫召集银行与加密企业讨论立法妥协路径。

5. 美SEC发布关于代币化证券的声明,明确分类方式与法律适用范围。

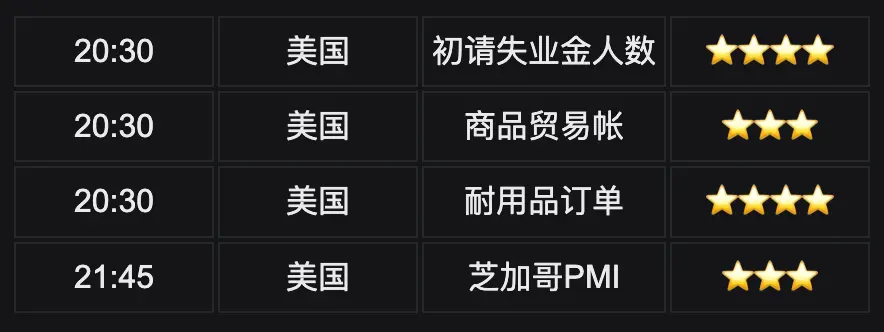

五、今日市场日历

数据发布时刻表

重要事件预告

- ECB执委Schnabel讲话:09:00 - 关注欧元区货币政策信号。

- 美国2年期浮动利率国债拍卖:00:30 - 监测债券市场流动性。

Bitget 研究院观点:

美股指数在美联储鹰派维稳后维持高位震荡,道指与纳指微涨得益半导体板块,但标普触7000后回落反映获利了结压力。高盛指出黄金银价高位回调中仍获支撑,美元弱势及地缘风险驱动金价上行逾1.6%,银价跟涨1.1%,但若美联储通胀忧虑加剧或抑制涨幅。摩根大通分析WTI原油反弹0.65%,库存减少及美元下滑提振,但全球需求不确定性限制涨幅。外汇市场美元指数下跌0.5%,贝森特强势美元表态虽暂缓抛售,但整体疲软助长商品反弹。总体而言,短期避险情绪主导,建议关注Fed后续指引对资产轮动的冲击。

免责声明:以上内容由AI搜索整理,人工仅作验证发布,不作为任何投资建议。

相关阅读

木头姐发言成导火索,币安与 CZ 遭罕见声誉危机

10小时前